SOLARPROFIT, DESCRIPCIÓN DE LA COMPAÑÍA:

Actividad: SolarProfit/Profithol es la compañía líder (con una cuota de mercado estimada del 13%) en la venta, diseño y montaje de instalaciones fotovoltaicas para autoconsumo residencial e industrial, ofreciendo una excelente experiencia de cliente mediante soluciones accesibles, integrales e innovadoras que aceleran la transformación del modelo de consumo de energía hacia recursos sostenibles y descentralizados en los hogares, empresas y comunidades. La empresa cuenta con una trayectoria y un know-how de más de 15 años

CONTENIDO DEL INFORME

_PRINCIPALES MAGNITUDES, DE UN VISTAZO

_EXPECTATIVAS Y CAPACIDAD DE DESARROLLO DEL SECTOR EN ESPAÑA

_DRIVERS DE CRECIMIENTO DEL SECTOR DE AUTOCONSUMO SOLAR

_RESULTADOS 2021 vs. 2020

_GUIDANCE 2022 SOLARPROFIT/PROFITHOL Y PLAN DE NEGOCIO

_AVANCE DE RESULTADOS PRIMER SEMESTRE 2022 vs 2021

_CAJA NETA A 31/12/2021

_EL EFECTO EIDF:

_CRECIMIENTO EN RESULTADOS 2022. EIDF PROFORMA VS SOLARPROFIT/PROFITHOL

_SOLARPROFIT/PROFITHOL, CRECIMIENTO EN RESULTADOS PARA 2022 Y COMPARACIÓN CON EIDF:

_CISNES NEGROS. BENEFICIADAS Y PERJUDICADAS.

_RATIOS DE COTIZADAS DE AUTOCONSUMO (COMPARABLES).

_COMPARATIVA PROFITHOL VS. EIDF (de la parte NO comercializadora)

_COMPRAS DE ACCIONES POR PARTE DE LOS ACCIONISTAS MAYORITARIOS

_ACCIONARIADO. PARTICIPACIONES SIGNIFICATIVAS:

_OPERACIONES CORPORATIVAS EN COTIZADAS ESPAÑOLAS:

_RENTABILIDADES DE RENOVABLES EN BME GROWTH DESDE SU SALIDA A BOLSA:

-VENTAJAS COMPETITIVAS DE SOLARPROFIT/PROFITHOL.

PRINCIPALES MAGNITUDES, DE UN VISTAZO:

- Nombre: Solarprofit/Profithol *

- Ticker: SPH

- *Profithol es la tenedora y SolarProfit es la marca comercial , su ticker en bolsa es SPH (en el broker puede aparecer por cualquiera de los 2 nombres, pero el ticker es Homogeneo SPH

- Nº de Acciones admitidas a negociación: 19.629.000

- Precio de la Acción: 8,80 €

- Capitalización Bursátil: 172 millones de euros

- Deuda Financiera Neta (Caja en este caso): 3,46 millones de euros de Caja Neta

- EV (Enterprise Value): 168,5 millones de euros

- Revalorización en Bolsa 2022: -11%

- EV/Ventas 2022: 1,53X

- EV/Ebitda 2022: 10,53X

- Ventas (Ingresos) 2022: 110 millones de euros

- Ebitda 2022: 16 millones de euros

- Crecimiento Ingresos 2022 vs 2021: +182%

- Crecimiento Ebitda 2022 VS 2021: +272%

- Crecimiento estimado Ingresos primer semestre 2022 Vs 2021: +182%

- Crecimiento estimado Ebitda primer semestre 2022 Vs 2021: +284%

EXPECTATIVAS Y CAPACIDAD DE DESARROLLO DEL SECTOR EN ESPAÑA

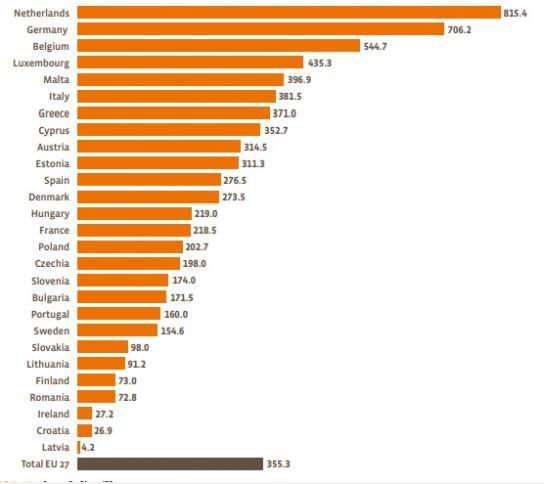

España pese a ser el país del sol cuenta con una potencia solar fotovoltaica instalada por habitante sensiblemente inferior a la de países europeos con muchas menos horas de sol al año como son Alemania, Países Bajos ó Bélgica que en algunos casos más que duplican nuestra potencia instalada y en el caso concreto de Países Bajos triplica a la de España. Existe por tanto un amplio margen de mejora, crecimiento y desarrollo en el sector.

Cabe destacar que a nivel de autoconsumo colectivo (comunidades), el autoconsumo apenas representa un 1% del total de la energía consumida.

Las subvenciones correspondientes a los fondos Next Generation destinadas a la financiación de instalaciones de autoconsumo así como los altos precios de la energía e incluso la incertidumbre y el miedo a posibles cortes de energía actuarán como catalizador de la demanda de instalaciones.

DRIVERS DE CRECIMIENTO DEL SECTOR DE AUTOCONSUMO SOLAR

Cada día existen más estímulos para su uso: Incremento en el precio de la luz

- Incremento en el precio de la luz

- Nuevas ayudas

- Mayor Conciencia Ecológica

- Contribuye a solucionar la necesidad europea de reducir la dependencia exterior en cuanto a abastecimiento energético (se ha podido comprobar con el gas de Rusia), la geopólitica y los vaivenes de los precios de la energía.

- España es uno de los países con mayor número de horas de sol en Europa con una media anual de 300 días de sol y más de 2.500 horas de sol que suponen una gran ventaja respecto a otros países europeos.

- España tiene mucho margen de mejora. Nos situamos en potencia instalada solar fotovoltaica por habitante de la UE por debajo de países como Estonia o Austria. Países bajos tiene 3 veces más potencia solar por habitante que España a pesar de contar con muchas menos horas de sol al año, al igual que Alemania que cuenta con una potencia por habitante 2,5 veces superior al de España. El margen de crecimiento de España, el país del sol y la playa es inmenso.

- Existe una necesidad de atender la creciente demanda de energía. A medida que se vaya electrificando el parque automovilístico español, las necesidades de producción de energía serán aún mayores.

- El 74% de la electricidad producida debe proceder de fuentes renovables en el año 2030

- El 90% de la energía producida debe proceder de fuentes renovables en el año 2050

- Instalación obligatoria de cubiertas solares en todos los edificios públicos y comerciales en 2027

- España es el único país donde no va a avanzar la Energía Nuclear. Al contrario, se van a cerrar TODAS hasta 2035 como parte de la estrategia de cambio a un modelo energético sostenido en las Energías Renovables.

RESULTADOS 2021 vs. 2020

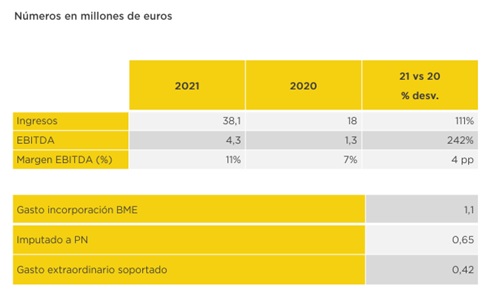

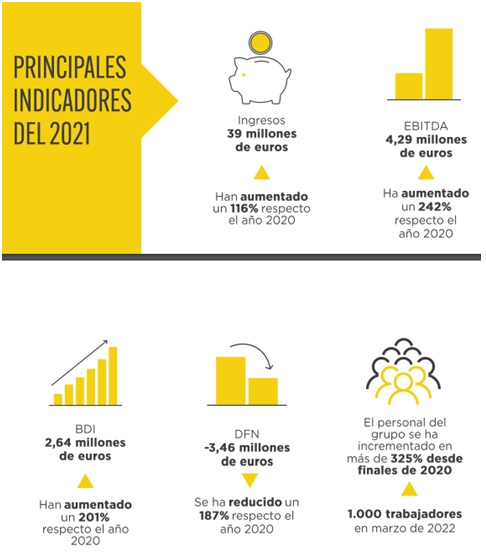

FACTURACIÓN: En 2021 alcanzó unas ventas de 39 millones de euros, un +116% de incremento respecto a 2020.

EBITDA: En 2021 alcanzó un Ebitda de 4,29 millones de euros, con un fuerte incremento del +242% (sin contar con los gastos asociados a la salida a bolsa, el Ebitda hubiera alcanzado los 4,93 millones de euros, lo que hubiera supuesto multiplicar casi por 4 veces el Ebitda de 2020)

CAJA NETA: La compañía acabó 2021 con caja neta por valor de 3,46 millones de € (lo contrario que deuda neta)

BENEFICIO NETO: Alcanzó la cifra de 2,64 millones de euros, más del triple que el obtenido en 2020. De no haber sido por los gastos incurridos en la salida a bolsa, este crecimiento hubiera sido aún mayor.

GUIDANCE 2022 SOLARPROFIT/PROFITHOL Y PLAN DE NEGOCIO

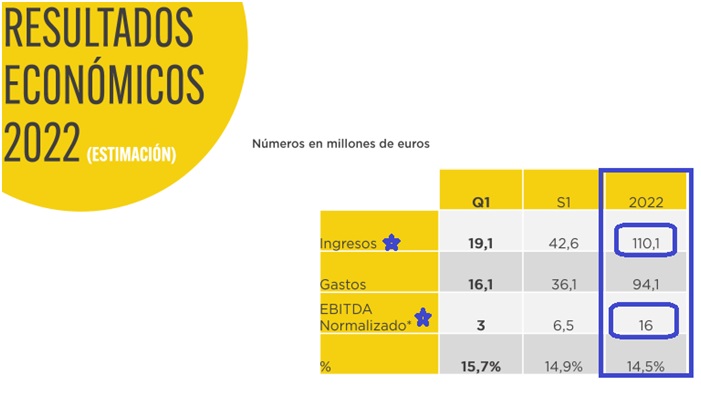

La estimacion de Solar Profit correspondiente al cierre del ejercicio 2022 (informacion financiera anual consolidada) es la que sigue:

- Importe neto de la cifra de negocio 110 a 120 millones de euros

- Resultado de explotación antes de impuestos amortizaciones e intereses (EBITDA) 16 a 18 millones de €

Año 2022: Directivos de Profithol (CoCEO y fundador) han vuelto a reiterar recientemente que para 2022 “El compromiso es llegar a los 110 millones de euros en facturación y unos 16 millones de EBITDA”

Número de Instalaciones: Respecto al número de instalaciones hasta 2024, la empresa espera conseguir al menos 65.000 instalaciones en dicha fecha:

- El grupo espera alcanzar un mínimo de 65000 unidades instaladas acumuladas en el segmento residencial en 2024 y 100MW de potencia instalada acumulada en el segmento industrial.

Margen Ebitda: Solar Profit establece una referencia de margen EBITDA de minimo 20% en 2024 basada en (ii)

- La compañía espera conseguir un margen Ebitda superior al 20% en 2024.

- El margen Ebitda en 2021 alcanzó el 12,64%.

- En 2022 se espera que al menos sea del 14,55%,

- A una CAGR del 17,24% entre 2022 y 2024 con un 20% como objetivo final en 2024, el margen Ebitda para 2023 debería ser de en torno al 17,24%.

Estos objetivos de Ingresos y Ebitda para 2022 también han sido reiterados nuevamente en la reciente presentación del Investors´ Day:

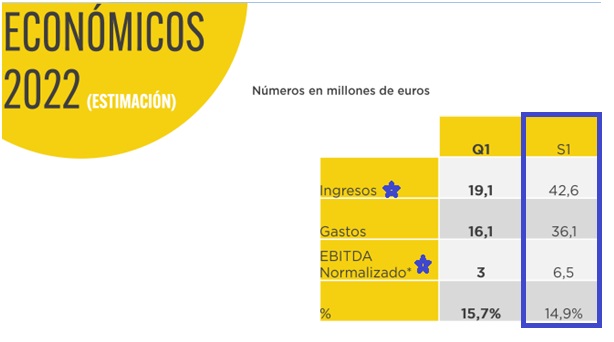

AVANCE DE RESULTADOS PRIMER SEMESTRE 2022 vs 2021

2022, AVANCE DE PRIMER SEMESTRE:

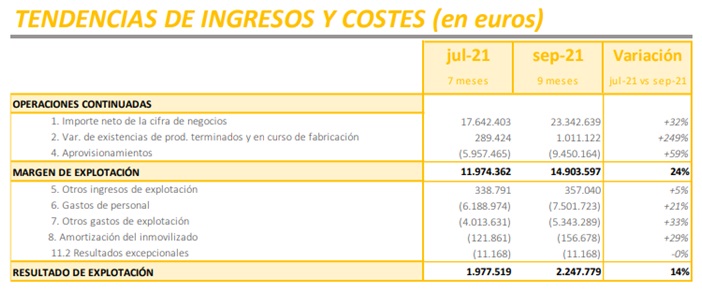

2021, SIETE PRIMEROS MESES DEL AÑO:

En 2021 se presentó una información relativa a un periodo de siete meses (hasta finales de Julio).

Para hacerlo comparable con el primer semestre de 2021 aplicamos un coeficiente del 0,857% a las magnitudes de 7 meses presentadas en 2021, quedando un teórico primer semestre de 2021 de la siguiente forma:

- INGRESOS S1 2021 = 15,12 millones de Euros

- EBITDA S1 2021 = 1,695 millones de Euros.

En base a ello, el crecimiento en estas dos magnitudes durante el primer semestre de 2022 respecto a idéntico periodo de 2021 podría ser el siguiente, de forma bastante aproximada:

- Crecimiento primer semestre Ingresos 2022 vs 2021 = +182%

- Crecimiento primer semestre Ebitda 2022 vs 2021 = +284%

TIENE CAJA NETA A 31/12/2021. PERO… ¿A QUÉ TIPOS ESTÁ FINANCIADA LA DEUDA BRUTA?

El 70% de la deuda de la sociedad es a tipo fijo, hecho que atenúa el impacto económico que tendría una hipotética subida de tipo de interés.

Una parte está al 2,26%, otra parte al 1,44% de interés y otra al 1,01%. Son tipos realmente bajos, y además a tipo fijo. Esto demuestra la confianza de la banca en el negocio y en esta empresa en concreto, al exigirle unos tipos tan bajos.

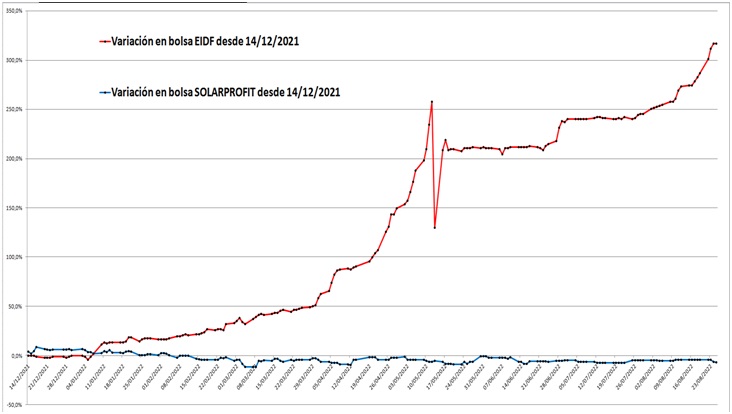

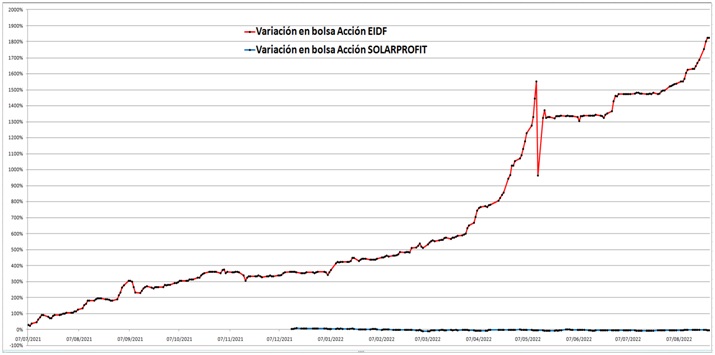

EL EFECTO EIDF:

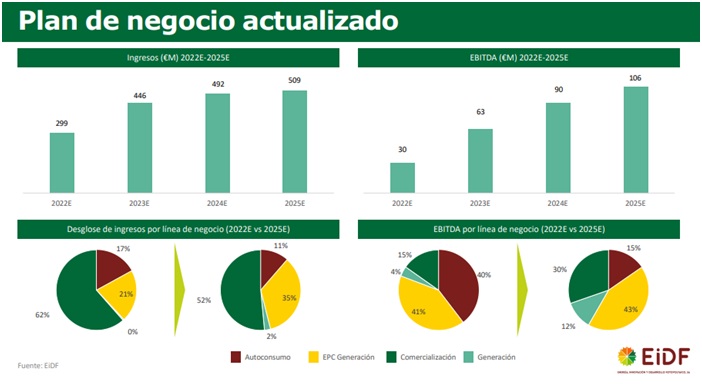

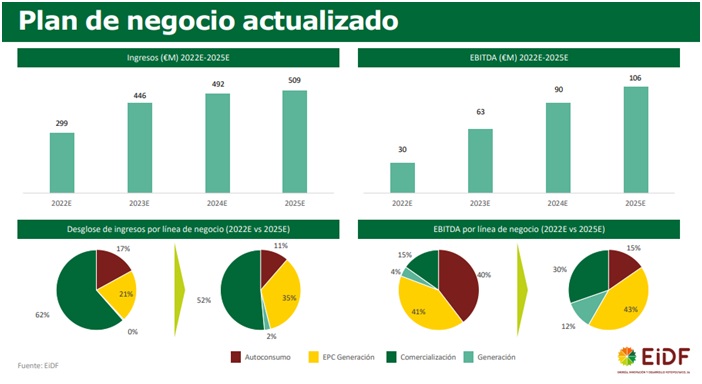

El mercado parece tomar a EIDF como referente del autoconsumo en España a la vista de la revalorización del 1.829% que experimenta en bolsa desde su salida a bolsa hace poco más de un año y la capitalización bursátil que ronda los 1.100 millones de euros frente a los 170 millones de Profithol (Solarprofit) la cual experimenta un retroceso en bolsa del 6% desde su salida a bolsa, si bien la facturación de EIDF en cuanto a Autoconsumo representa sólo el 17% de la facturación estimada a día de hoy por la propia empresa para el ejercicio 2022.

Según la actualización del plan de negocio presentado por la propia EIDF el 29 de Junio, esperan obtener unos ingresos cercanos a 299 millones de euros en 2022 en el total de sus 4 líneas de negocio, si bien se indica en dicho documento que el 62% de los mismos provendrá de la actividad comercializadora de energía, concretamente 185 millones de euros de facturación sobre 299 del total del grupo, que aportarán 4,5 millones de euros, presentando un margen Ebitda en la actividad comercializadora del 2,43%.

La actividad de Autoconsumo aportaría según este plan unas ventas de en torno a 51 millones de euros, frente a los 110 millones de euros de se ha fijado Profithol (Solarprofit) como objetivo de facturación en instalaciones de Autoconsumo para 2022. Según los planes de negocio de ambas compañía presentados y actualizados a fecha de hoy, la actividad de Autoconsumo de Profithol (Solarprofit) sería de más del doble que la de EIDF.

CRECIMIENTO EN RESULTADOS 2022. EIDF PROFORMA VS SOLARPROFIT/PROFITHOL

La compra de ODF por parte de EIDF habría aportado al grupo en 2021 una facturación de 176 M€ y un Ebitda normalizado del 3% (5,28 millones de euros).

Esto da lugar a las siguientes cifras PROFORMA para Eidf en 2021:

- Ingresos EIDF 2021 = 45,6 millones de euros + 176 de ODF = 221,6 millones de euros de Ingresos proforma 2021.

- Ebitda EIDF 2021 = 10,4 millones de euros + 5,28 de ODF = 15,68 millones de euros de Ebitda proforma 2021.

Las previsiones a fecha 29 de Junio de 2022 para EIDF según su plan de negocio actualizado son:

- 299 millones de euros de Ingresos y 30 millones de euros de Ebitda.

- Eso supondría un crecimiento proforma del 34,9% en Ingresos y del 91,3% en Ebitda. Una cifra que está muy bien y que compara con el 308% que sube la acción de EIDF en bolsa este año 2022.

SOLARPROFIT/PROFITHOL, CRECIMIENTO EN RESULTADOS PARA 2022 Y COMPARACIÓN CON EIDF:

Solarprofit/Profithol por su parte ha reiterado recientemente su compromiso para 2022 de obtener unos ingresos superiores a los 110 millones de euros y un Ebitda de al menos 16 millones de euros, cumpliendo así lo presupuestado para 2021 en su Plan de Negocio presentado en su salida a bolsa en Diciembre de 2021.

Esto supone un crecimiento de los Ingresos de Solarprofit/Profithol del 182% para 2022 vs. crecimiento proforma del Ebitda de EIDF para 2022 del 34,9%

Esto supone un crecimiento del Ebitda de Solarprofit/Profithol del 273% para 2022 vs. crecimiento proforma del Ebitda de EIDF para 2022 del 91,3%

- EIDF sube en bolsa el 1.829% (multiplica su precio por más de 19 veces) desde su salida a bolsa.

- Solarprofit/Profithol cae el 6% desde su salida a bolsa.

- EIDF se anota una subida en bolsa del 308% en 2022.

- Solarprofit/Profithol retrocede el 11% en bolsa en 2022.

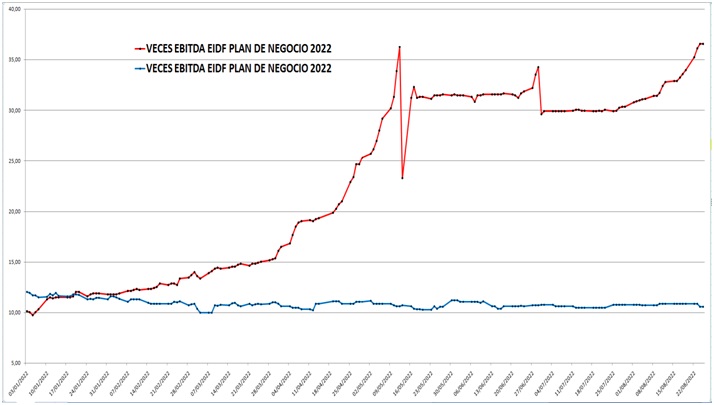

Podemos observar que el comportamiento en bolsa de ambas compañías inexplicablemente no tiene en absoluto nada que ver, de momento, con los resultados y los crecimientos que se esperan para ambas empresas en 2022. EIDF sí recoge el crecimiento del negocio en su precio, pero Profithol (Solarprofit) aún no ha comenzado a recoger el crecimiento a triple digito alto que se espera en resultados en el precio de la acción. La única explicación en el dispar comportamiento de ambas puede radicar en la baja notoriedad por el momento de Profithol en el mercado. El mercado aún no se ha fijado en ella. No sería extraño ver un trasvase hacia un valor con unos ratios tan bajos frente a una comparable por parte de inversores expertos en análisis de los fundamentales de las compañías. Por técnico, podrían confluir al superarse las cotas de los 9,00 y los 9,30.

EIDF ABANDONA EL BME GROWTH, DA EL SALTO AL MERCADO CONTINUO

EIDF ha manifestado ya su voluntad de dar el salto al Mercado Continuo, abandonando el BME Growth. El 9 de Septiembre se aprobará en junta, así como un Split en la proporción de 4 a 1.

Esto podría tener un efecto positivo para la cotización de Profithol (Solarprofit) ya que el BME Growth, de crecimiento, se quedará sin un referente en el Autoconsumo y su único representante será a partir de entonces Profithol (Solarprofit). La lógica dice que podría verse beneficiada al ser el único representante que va a quedar de este nicho de mercado en el Bme Growth.

CISNES NEGROS. BENEFICIADAS Y PERJUDICADAS.

Siempre ha existido un denominador común: Las empresas que pueden ser parte de la solución al problema han tenido un gran desempeño en bolsa durante el periodo en el que se ha producido el Cisne Negro (acontecimiento disruptivo negativo inesperado por el mercado).

Cabe recordar el caso de Lleidanet (multiplicó su precio por más de 12 veces a raíz del Covid) o el de Netex (multiplicó su precio por 4), que si bien sus resultados iban creciendo pero el mercado no lo valoraba, no fue hasta que llegó un acontecimiento disruptivo negativo (cisne negro) como fue el Covid-19 hasta que empezaron a recoger en el precio de la acción las expectativas creadas por el acontecimiento. Ahora existe un paralelismo importante. El Covid-19 puso patas arriba las relaciones contractuales preponderando, priorizando y fomentando las relaciones contractuales, de trabajo y de aprendizaje en su modalidad a distancia, lo que hizo multiplicar el precio de las acciones de Netex y sobre todo Lleidanet por varias veces. Siempre que acontece un cisne negro hay empresas beneficiadas y perjudicadas.

En Septiembre de 2001 las empresas relacionadas con el turismo se vieron perjudicadas, mientras que las relacionadas con la seguridad se vieron muy beneficiadas en bolsa. Con el Covid-19 las empresas que facilitaban los desempeños a distancia sin actividad presencial se vieron muy beneficiadas en bolsa (Lleidanet en España, Netex, o el caso de Zoom en USA) o las farmaceúticas o de material sanitario que tenían o podían tener una solución al problema y otras perjudicadas como las relacionadas con el turismo, la hostelería o el alquiler de vehículos de actividades no esenciales.

Actualmente el acontecimiento disruptivo negativo y sin solución por el momento que permanece entre nosotros es la alta inflación sustentada principalmente en el incremento de los costes energéticos que se traslada al resto de la cadena de valor, de principio a fin, desde el productor hasta el consumidor. Además, existe un componente geopolítico y cisne negro como es el Conflicto de Ucrania y las desavenencias de Rusia con la UE que no ha hecho sino agravar la escalada de precios de la energía, especialmente los del Gas y por ende los precios de la electricidad. Nuevamente, hay una serie de empresas muy castigadas en bolsa (especialmente las industriales electrointensivas) y unas muy beneficiadas como es el caso de las petroleras o como podría empezar a ser el caso de las empresas de autoconsumo energético residencial, ya que estas últimas (Autoconsumo fotovoltaico) son sin duda parte de la solución. Existe una diferencia positiva además a favor de estas últimas. El miedo a viajar de 2001 quedó atrás. El Covid a la vista el levantamiento absoluto de cualquier restricción y de la recuperación de las cifras de ocupación hotelera prepandémicas quedó atrás. Pero la transición energética, la descarbonización, la agenda 2030 o directivas que pretenden que en el 2030 el 74% de la energía producida provenga de fuentes renovables no quedarán atrás.

RATIOS DE COTIZADAS DE AUTOCONSUMO (COMPARABLES).

Para ello se toman en consideración compañías cuyo Core Business sea el autoconsumo, y a ser posible, el autoconsumo residencial, o un mix de negocio donde tenga mayor peso el autoconsumo residencial frente al industrial.

Se analiza una empresa europea (Otovo), dos norteamericanas (SunRun y Sunnova), una española (Profithol, Solarprofit) y se incluye también a EIDF si bien como ya se ha comentado anteriormente el 62% de la cifra de negocio de esta compañía proviene de la línea de negocio Comercializadora de Energía que aporta un margen Ebitda del 2,4%, siendo el porcentaje de Autoconsumo sobre el total de ingresos del grupo del 17% por lo que debería cotizar a ratios menos debido al gran peso de la comercialización con poco margen Ebitda.

Las compañías cotizadas con Core Business de Autoconsumo Residencial aún no han conseguido entrar en beneficio neto y algunas de ellas ni siquiera en Ebitda positivo. Profithol (Solarprofit) tiene un modelo de negocio rentable. Compararlas por Ebitda es complicado, ya que algunas de ellas presentan Ebitda negativo aún.

Por EV/Ventas, sus comparables se están valorando entre las 5,23X EV/Ebitda de Otovo y las 14,54X de Sunnova para estimaciones de 2022 (guidance), con una media ponderada (sumatorio de EV de las tres dividido entre sumatorio de ebitda de las tres) de Sunnova, Sunrun y Otovo de 11,4X EV/ventas, ratio un 645% más caro que al que cotiza Profithol en bolsa (1,53X EV/ventas para 2022 según guidance).

Por EV/Ebitda, la que presenta ebitda positivo (Sunnova) está valorándose a 54,72X EV/ebitda para 2022, un ratio que es un 420% más caro que al que cotiza Profithol en bolsa (10,53X EV/ebitda).

| 2021 | SolarProfit /Profithol | Eidf | Sunnova | Sunrun | Otovo |

| Precio Acción | 8,76 | 81 | 25,19 | 33,35 | 27,05 |

| Mkt Cap | 171,9 | 1100 | 2888 | 7074 | 376 |

| DFN | -3,46 | 5,5 | 4062 | 7066 | -27,68 |

| EV | 168,44 | 1105,5 | 6950 | 14140 | 348,32 |

| Ventas | 39 | 45,6 | 241,7 | 1609 | 29,74 |

| Ebitda | 4,93 | 10,4 | 85,77 | -255,46 | -16,05 |

| Beneficio Neto | 2,64 | 6,52 | -128,3 | -79,42 | -18,31 |

| R A T I O S | |||||

| MARGEN EBITDA | 12,64% | 22,81% | 35,49% | -15,88% | -53,97% |

| MARGEN NETO | 6,77% | 14,30% | -53,08% | -4,94% | -61,57% |

| EV/VENTAS | 4,32 | 24,24 | 28,75 | 8,79 | 11,71 |

| EV/EBITDA | 34,17 | 106,30 | 81,03 | -55,35 | -21,70 |

| EV/NETO | 63,80 | 169,56 | -54,17 | -178,04 | -19,02 |

| PER | 65,11 | 168,71 | -22,51 | -89,07 | -20,54 |

| Guidance 2022 | SolarProfit /Profithol | Eidf | Sunnova | Sunrun | Otovo |

| Precio Acción | 8,76 | 81 | 25,19 | 33,35 | 27,05 |

| Mkt Cap | 171,9 | 1100 | 2888 | 7074 | 376 |

| DFN | -3,46 | 5,5 | 4062 | 7066 | -27,68 |

| EV | 168,44 | 1105,5 | 6950 | 14140 | 348,32 |

| Ventas | 110 | 299 | 478 | 2158 | 66,59 |

| Ebitda | 16 | 30 | 127 | -182 | -26,31 |

| Beneficio Neto | 11,08 | 16,99 | -140 | -130 | -31,57 |

| R A T I O S | |||||

| MARGEN EBITDA | 14,55% | 10,03% | 26,57% | -8,43% | -39,51% |

| MARGEN NETO | 10,07% | 5,68% | -29,29% | -6,02% | -47,41% |

| EV/VENTAS | 1,53 | 3,70 | 14,54 | 6,55 | 5,23 |

| EV/EBITDA | 10,53 | 36,85 | 54,72 | -77,69 | -13,24 |

| EV/NETO | 15,20 | 65,07 | -49,64 | -108,77 | -11,03 |

| PER | 15,51 | 64,74 | -20,63 | -54,42 | -11,91 |

EVOLUCIÓN DEL RATIO EV/EBITDA DESDE EL 1 DE ENERO DE 2022

- Cuanto más bajo sea el ratio más barata está la empresa en bolsa, mayor potencial tiene.

REVALORIZACIÓN EN BOLSA DE AMBAS COMPAÑÍAS DESDE LA SALIDA A BOLSA DE SOLARPROFIT/PROFITHOL:

VARIACIÓN EN BOLSA DESDE LA SALIDA A BOLSA DE AMBAS COMPAÑÍAS:

COMPARATIVA PROFITHOL VS. EIDF (de la parte NO comercializadora)

Para poder hacer una comparativa más o menos HOMOGÉNEA de EIDF vs PROFITHOL, vamos a valorarla por partes. El negocio de la parte comercializadora es sencillo de analizar. ¿En cuánto valora el mercado la parte RENOVABLE de EIDF? Para ello valoraremos la parte de Comercialización y Generación, que es sencilla de analizar. Para ello tomaremos los ratios de Endesa, una de las comercializadoras y generadoras clásicas por excelencia. Endesa está cotizando a 1,10X EV/ventas, y a 6,26X EV/Ebitda con un margen Ebitda del 14,15%.

Con estos ratios podemos valorar fácilmente la parte de Comercialización de EIDF. Como se observa en la tabla del plan de negocio de EIDF actualizado a 30 de Junio, la Comercialización aportará en 2022 unos 185,4 millones de euros con un Ebitda de 4,5 millones de euros con un margen Ebitda del 2,4%. Aplicándole el ratio de Endesa, esa parte debería valer entre 204 millones siendo laxos y aplicándole los ratios EV/ventas de Endesa (Endesa obtiene un margen bruto seis veces superior al de la parte de comercialización de EIDF) y una valoración por EV/Ebitda de 28,17 millones de euros (4,5 millones de euros multiplicado por el ratio de 6,26X de EV/Ebitda de Endesa).

Seremos lo más laxos posibles y valoraremos la Comercialización de EIDF como si obtuviera el margen Ebitda del 14,15% de Endesa aunque realmente sólo obtiene un 2,4% (frente al 3% que obtuvo en 2021).

Así, la Comercialización de EIDF la valoraríamos siendo lo más laxos posibles en 204 millones de euros.

Como EIDF capitaliza 1100 millones de euros en bolsa, le restaremos los 204 millones de euros de valor de la Comercialización para obtener por cuánto está valorando el mercado la parte RENOVABLE y de generación de energía de EIDF. 1100 millones de capitalización bursátil menos 204 millones de valoración de la Comercializadora arroja una capitalización bursátil de 896 millones de euros. Y ahora… qué resultados (ventas y Ebitda) se esperan de la parte renovable de EIDF en 2022 según su Plan de Negocio? Según el plan de negocio se esperan del Area Renovable de EIDF 116,61 millones de euros de ventas (la misma cantidad que los 110 millones de euros que espera obtener de Ingresos PROFITHOL en 2022 y un Ebitda de 25 millones de euros.

RATIOS A LOS QUE COTIZA LA PARTE RENOVABLE DE EIDF EN BOLSA:

Por partes, 896 millones de euros de capitalización bursátil proporcional al negocio renovable una vez descontada la parte comercializadora.

- 896 millones dividido entre 116,61 millones de euros de ventas supone un ratio EV/ventas de 7,68X ventas.

- 896 millones dividido entre 25 millones de euros de Ebitda supone un ratio de 35,84X ebitda

- Profithol cotiza a 1,53X ventas 2022E y a 10,53X Ebitda.

- Si Profithol cotizara con los ratios de la parte Renovable de EIDF, estaría un 402% por encima del precio actual en ventas (44,18€ por acción de Profithol) y un 240% por Ebitda (29,92€ por acción de Profithol).

Como hemos visto, todas cotizan en unos ratios muy en línea, aun siendo algunas de ellas no rentables hasta ahora.

Por tanto no es que solamente Profithol esté en precio y las demás caras, sino que si todas cotizan en los mismos ratios y sólo una cotiza en unos ratios realmente baratos, y además es la empresa que más crece y de las más rentables… parece bastante evidente que se ha producido una ineficiencia de mercado.

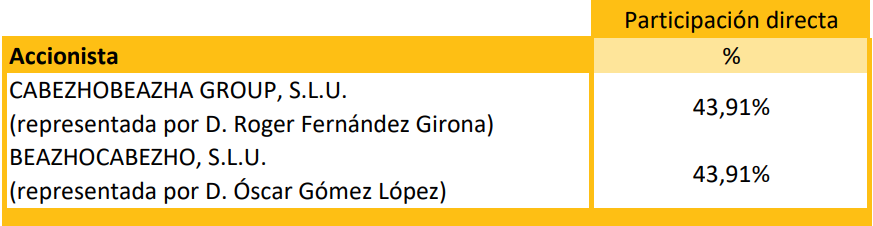

COMPRAS DE ACCIONES POR PARTE DE LOS ACCIONISTAS MAYORITARIOS

En el mes de Agosto, los accionistas mayoritarios de Profithol han realizado sendas compras de acciones por un importe conjunto superior a los 300.000 €, a un precio superior al de mercado.

Se pone a disposición del Mercado el modelo de notificación de las operaciones de las personas con responsabilidades de dirección y de las personas estrechamente vinculadas con ellas, mediante el que se comunica la adquisición de (i) 17.000 acciones de Solar Profit a 8,90 euros por acción realizada por el consejero de la Sociedad CABEZHOBEAZHA GROUP, S.L.U. (representada por D. Roger Fernández Girona) y (ii) 17.000 acciones a 8,90 euros por acción realizada por el consejero de la Sociedad BEAZHOCABEZHO, S.L.U. (representada por D. Óscar Gómez López).

Fuente: BME Growth

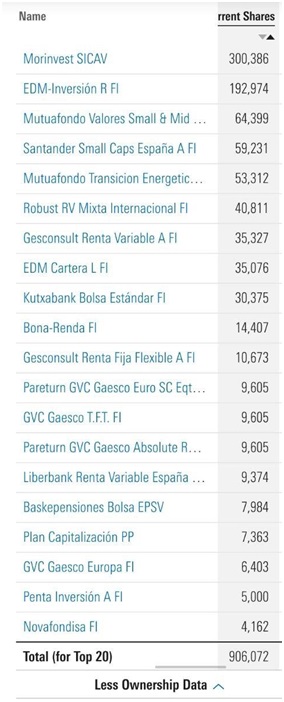

ACCIONARIADO. PARTICIPACIONES SIGNIFICATIVAS:

Los socios fundadores poseen el 87,82% de las acciones a lo que hay que sumar las 34.000 acciones compradas y comunicadas en Agosto, alcanzando con ello una participación actualizada del 87,9932% del capital social.

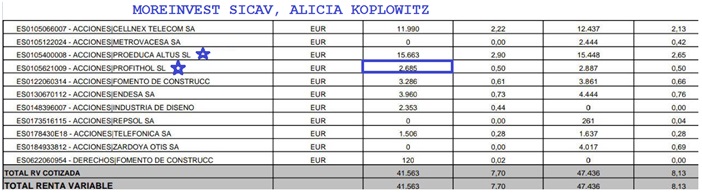

Adicionalmente, existen una serie de Inversores Institucionales que alcanzan la cantidad conjunta de 906.072 acciones, lo que supone un 4,62% del capital. Destacan entre ellos Morinvest, la Sicav de Alicia Koplowitz con más de 300.000 acciones de Profithol (Solarprfit) por un valor actual de mercado superior a los 2,64 millones de euros.

También destaca que dentro de su SICAV sólo hay valores españoles de muy alta capitalización como son Endesa, Inditex, Telefónica, Cellnex o FCC. Fuera de los grandes valores tan sólo aparece en cartera Profithol y Proeduca Altus, ambas cotizadas en el BME Growth. Son sus dos únicas y principales apuestas fuera de los blue chips. Proeduca fue su primera apuesta. Le salió muy bien. Proeduca salió a bolsa a 4,94 euros por título en Marzo de 2019. Le costó unos meses despegar. En Septiembre de 2020 ya cotizaba en 15,60 euros, más del triple del precio de salida a bolsa.

Los accionistas mayoritarios y fundadores representan un 87,9932% del accionariado, mientras que los institucionales con Koplowitz a la cabeza suman un 4,62% para hacer una participación total institucionalizada del 92,6132% por lo que el free float real se podría decir que es del 7,38% del capital. El de EIDF es del 15% aproximadamente del capital.

OPERACIONES CORPORATIVAS EN COTIZADAS ESPAÑOLAS:

Hasta 3 operaciones se han producido en el último año en cotizadas del sector de Energías Renovables en España.

Solarpack. Greenalia. Siemens Gamesa. Las tres compañías han sido objeto de operaciones corporativas (OPAS en este caso) en el último año.

RENTABILIDADES DE RENOVABLES EN BME GROWTH DESDE SU SALIDA A BOLSA:

Las rentabilidades van desde “sólo” un +762% de Greenalia hasta el +2414% de Grenergy pasando por el +1781% de subida de EIDF en sólo 14 meses.

Profithol (Solarprofit) cae un 6% en apenas 8 meses. Lleva poco tiempo en el mercado. Greenalia y Grenergy durante sus primeros meses en bolsa tuvieron un comportamiento similar al de Profithol.

| Fecha OPV | Precio OPV | Precio actual | Revalorización | |

| Greenalia | 01/12/2017 | 2,03 | 17,5 | 762% |

| Grenergy | 08/07/2015 | 1,38 | 34,7 | 2414% |

| Eidf | 07/07/2021 | 4,2 | 79 | 1781% |

| SolarProfit/Profithol | 14/12/2021 | 9,37 | 8,8 | -6% |

VENTAJA COMPETITIVA DE SOLARPROFIT/PROFITHOL. PROPUESTA DE VALOR ÚNICA.

SolarProfit ha desarrollado una propuesta de valor única. Sus instalaciones solares podrán contar con baterías con el software inteligente exclusivo diseñado por el equipo de I+D de la compañía, que gracias a la combinación del Big Data y la Inteligencia Artificial permitirán una máxima reducción en la factura de la luz, para que ésta tienda a cero. Tal como explica Roger Fernández, founder & coCEO de SolarProfit: “Battery’s Software as a Service (BSaaS) es un avanzado modelo donde el cliente es productor y consumidor con acumulación y excedentes y gestión inteligente de la demanda”. El nuevo sistema desarrollado por SolarProfit analiza el perfil de consumo del cliente, los precios de mercado en cada momento y la previsión de generación de la planta en base a variables como el clima.

De esta manera se garantiza “un sistema integrado con la gestión de la demanda, blindado frente a las variaciones del mercado, para que el cliente obtenga el máximo rendimiento de su instalación, y el retorno de la inversión baja en torno al 30% respecto a la opción estandarizada del mercado”, tal como destaca Oscar Gómez, founder & coCEO de SolarProfit.

La compañía ha explicado que este sistema requiere de una comercializadora que catalice esta optimización. Por ello, se ha creado el agregador energético ProfitEnergy para hacer realidad el deseo del cliente de no tener que hacer ningún gasto en la factura de la luz de una manera sostenida en el tiempo, evitando los problemas relativos a la volatilidad del precio de la energía.

En definitiva, ProfitEnergy permite agregar autoconsumidores para actuar como un solo gran consumidor en el mercado, como una “comunidad energética”, compensando los excedentes durante todo el año y sobre todos los conceptos de la factura.

Esto en la práctica significa que desde hace sólo 3 semanas Solarprofit (Profithol) también funciona como comercializadora.

Fuente: RevistaAD

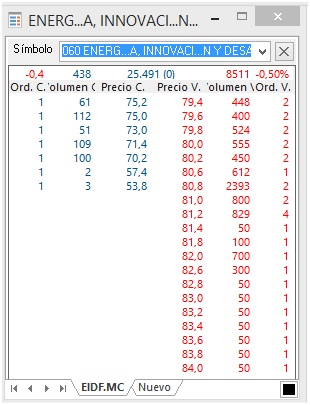

POSICIONES DE COMPRA Y DE VENTA. ¿CUÁLES SON Y CUÁLES SON LAS DE EIDF?

Estas son las 20 posiciones estáticas de venta tras el cierre de la sesión del 2 de Septiembre de 2022 Izquierda SOLARPROFIT/PROFITHOL. Derecha EIDF

¿HAN SALIDO A BOLSA PARA AMPLIAR CAPITAL? ¿PARA QUÉ SALEN A BOLSA?

La empresa sostiene que no va a necesitar ampliar capital y que su incursión en el mercado se debe sobre todo a una cuestión de profesionalización, de calidad, de prestigio y de reconocimiento, ya que no necesitan de financiación puesto que es una generadora de Cash Flow que les permite autofinanciarse.

SOBRE SUS PREVISIONES Y PLANES DE NEGOCIO… ¿SON DE LOS QUE CUMPLEN O DE LOS QUE NO?

En Julio de 2021 la empresa anticipó que volvería el ritmo de crecimiento exponencial precovid y para el año 2021 planteó ingresar “entre 36 y 40 millones de euros“, es decir, el doble que en 2020. ¿Lo cumplieron? Sí, la empresa logró obtener 39 millones de euros de Ingresos en 2021, cumpliendo lo presupuestado para el año pasado.

En las mismas manifestaciones indicaron que de cara a los próximos años, “nuestro plan es seguir la tendencia de crecimientos de tres cifras, que nos permitan ir cogiendo una cuota importante en el mercado español, doblando por tanto la facturación año tras año. Si analizas la tendencia y haces una proyección, nos moveremos entre 80 y 100 millones de euros de facturación en 2022, y seguramente en 2023, si mantenemos la tendencia, estaremos sobre los 200 millones”.

Nuevamente se volverán a cumplir e incluso superar, ya que esperan obtener más de 110 millones de euros de ingresos en 2022.

Salto a Portugal y Francia

En una publicación de cincodias , SolarProfit manifestaba su intención de adquirir “pequeñas empresas” en Francia o en Portugal para facilitar su entrada en esos países, donde aspira a tener presencia física a finales de 2022 o bien en 2023, dado que ahora están muy centrados en España.

Crecen más los márgenes que las ventas.

La compañía se caracteriza por ampliar los márgenes, no es de las que crecen a base de sacrificar ventas, por ello es posible que el margen EBITDA para el ejercicio 2023 se situé entre un 17% y 20%, lo que significaría obtener un EBITDA entre 34/40M de €

Acuerdo con Banco Sabadell (21/03/2022)

SolarProfit y Banco Sabadell sellan un acuerdo para ofrecer a los clientes de la entidad bancaria instalar placas solares fotovoltaicas en sus hogares

Para el director de Financiación y Medios de Pago de Banco Sabadell, Francisco Javier Gaztelu Gonzalez Camino, este acuerdo pone de manifiesto la intención de la entidad de “trabajar para conseguir que los clientes del banco puedan cuidar el medio ambiente y, al mismo tiempo, puedan ahorrar”. Por otro lado, también considera que “la propuesta de valor de SolarProfit encaja muy bien con lo que esperan nuestros clientes en términos de calidad, de experiencia y servicios de valor añadido”.

Esta unión acelera el plan de crecimiento orgánico que SolarProfit se ha marcado para los próximos años y demuestra el creciente interés de la población en cambiar el modelo energético actual. Según el CEO de SolarProfit, Óscar Gómez, “el acuerdo con Banco Sabadell nos permite seguir consolidando nuestra posición de liderazgo del autoconsumo en España, llevando la mejor solución del mercado a miles de clientes del Banco”.

Fuentes de consulta para la elaboración del informe: BME Growth ficha SOLARPROFIT , BME Growth ficha EIDF

Por técnico tiene solo 2 resistencias destacas 9€ y 9,30€

Como se puede apreciar en el grafico el precio se mantiene cotizando entorno a las ultimas compras realizadas por sus accionistas mayoritarios y de aquí de momento no le dejan caer.

Por arriba tendría una primera resistencia en 9€ que coincide prácticamente con la directriz bajista desde su salida a bolsa y posteriormente tendría los 9,30€, zona de congestión de los máximos marcados desde el mes de marzo.

Superando 9,30€ quedaría prácticamente en subida libre, siendo la única resistencia cercana la que se sitúa en 10,40€, nivel que fueron los máximos alcanzados tras la salida a bolsa.

Por debajo como soporte tiene el nivel de 8,70€ y mas abajo los mínimos históricos en la zona de 8,30/8,10€